新たな資金調達手段としてのクラウドファンディング

がんばる中小企業応援リレーコラム

~ 企業の社会価値を高める ~

第3回 新たな資金調達手段としてのクラウドファンディング

1.クラウドファンディングとは

中小企業の資金調達手段といえば、従来は金融機関からの借入が主体で、その他、関係者・ベンチャーキャピタル等からの出資や社債(私募債)が一般的でした。しかし、様々な理由で思うような資金調達ができないことに悩まされたケースも少なくないことでしょう。

このような課題を補完的に解決するサービスとして、近年「クラウドファンディング」が注目されています。これは、ひとことで言えば「インターネットを介して不特定多数の人々から少額ずつ資金調達する仕組み」です。

クラウドファンディングは、資金調達形態によって「寄付型」「購入型」「融資型」「投資型」の4種類に分けられます。このうち、近年日本で注目を集めているのが「購入型」と呼ばれるもので、本稿ではこれを中心に解説します。

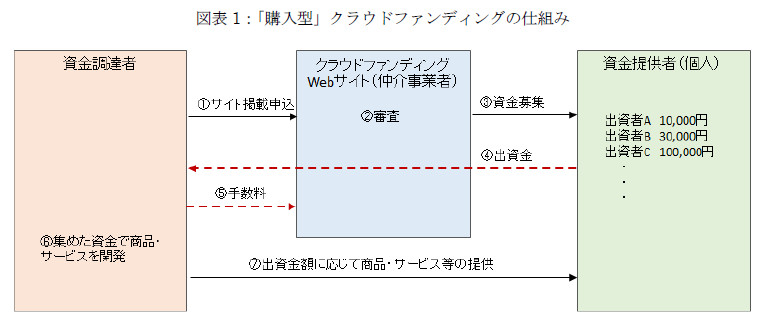

具体的には、企業が新製品やサービスの開発アイデアとそのための必要資金額をクラウドファンディング事業者(以下仲介事業者)のWebサイトに掲載し、「その製品が欲しい」とか「そのプロジェクトを応援したい」という人々からの小口投資を集め、その資金を使って実際にアイデアを形にして、投資してくれた人々にお返しするというものです。出資の対価として商品等を渡すという意味で「購入型」と呼ばれています。

この仕組みを図示したものが図表1です。仲介事業者が運営するWebサイトを通じて出資を募り、手数料を引いた金額が手元に入ります。手数料は仲介事業者によって異なりますが、概ね17%~20%程度になっています。

その他の分類について簡単に触れておくと、「寄付型」は文字通り寄付を集めるものですが、「融資型」と「投資型」は資金提供の対価として金銭が得られる仕組みです。つまり有価証券の発行や金融商品等の取引を伴うことになるため、仲介事業者は金融商品取引法の規制を受けることとなります。

「融資型」は、仲介事業者が資金提供者からお金を集めて調達希望者に貸すという仕組みで、資金提供者はどの企業にお金を提供することになるのかはわかりません。仲介事業者が、資金需要のある企業を集めてファンド化し、資金提供者はそのファンドに一口いくらで投資するという形になるためです。「融資型」は、事業評価が困難、創業間もない、必要額が少額、短期間であるなどの理由で、金融機関が融資に消極的になるような場合に利用されることが多いようです。したがって、金利は通常の銀行借入よりは高くなります。

「投資型」は、ある特定の企業のプロジェクトに資金を提供するという点では「購入型」と似ていますが、これもファンド形式になるため法規制を受けるという点が大きな違いです。対価は事業活動の成果に基づいて得られる分配金となるため、成果が出るまで時間を要するような事業での利用が適しているとされています。

2.中小企業にとってのメリット

クラウドファンディングには資金調達以外にも様々なメリットがあります。特に「購入型」では、見込み客やファンの獲得、マーケティングやPR面の効果が大きいと言えます。例えば下請け専門の製造業者が新たに自社ブランドの新製品を開発する場合を考えてみましょう。通常は、商品は作れたとしても、それをユーザーに伝えていく活動や販路開拓に悩むケースも多いのではないでしょうか。しかし、クラウドファンディングを利用すれば、その商品を欲しい人が先にお金を出してくれるため、確実なお客様を確保した状態で生産でき、資金繰りも安定します。

PR面でも大きなメリットが期待できます。購入型のクラウドファンディングでは、「企業は資金調達を実現したい」「仲介事業者は調達が成功して手数料を得たい」「資金提供者はその商品が欲しい」というように利害関係者全員が資金調達の実現に強い動機を持つため、各自がそれぞれの立場でPRに励むという構図になるのが一般的です。例えば、資金が集まらないと製品開発は実現しないわけですから、商品が欲しくて資金提供している人は何とかして資金集めを達成させようという気持ちになって、自分の友達等に「こんな面白い製品開発アイデアがあるから一緒に投資して応援しない?」と宣伝してくれるというわけです。その流れが大きくなって、当初の目標よりも大幅に資金が集まると、そのこと自体がまた話題になるという効果も期待できます。

ニーズ調査に活用できるという点も大きなメリットです。「購入型」では、製品アイデアに「お金を出してくれる人が何人いるか」という、実際の需要を事前に知ることができます。また、出資者から要望や提案が出てくることもあるため、より深いニーズを把握できる可能性もあります。

何より、実際にお金を出したいという人が一定量集まるということは、社会的な評価を得たことにもなります。この事実を材料に、融資交渉や出資交渉を行うといった活用も有効かもしれません。

3.活用に際して知っておきたいこと

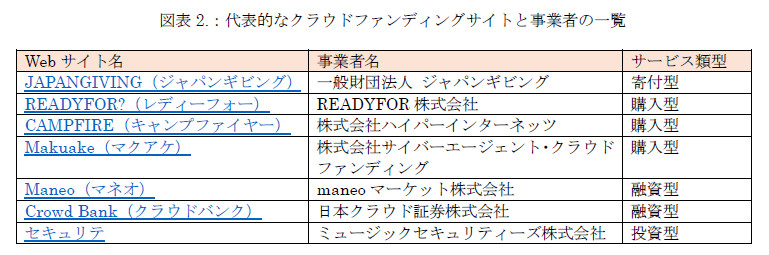

クラウドファンディングの事業者は様々ありますが、その中から代表的な事業者を紹介しておきます。

Webサイト名 事業者名 サービス類型

JAPANGIVING(ジャパンギビング)

一般財団法人 ジャパンギビング 寄付型

READYFOR?(レディーフォー) READYFOR株式会社 購入型

CAMPFIRE(キャンプファイヤー)株式会社ハイパーインターネッツ 購入型

Makuake(マクアケ) 株式会社サイバーエージェント・クラウドファンディング 購入型

Maneo(マネオ) maneoマーケット株式会社 融資型

Crowd Bank(クラウドバンク)日本クラウド証券株式会社 融資型

セキュリテ ミュージックセキュリティーズ株式会社 投資型

購入型の場合、Webサイト経由で申込みを行い、その後審査を経て問題なければWebサイトに掲載されるという流れになります。資金を出したくなる魅力的な企画であることが重要です。掲載内容に関しては仲介事業者が色々と助言してくれますので、それに従って準備すれば良いでしょう。

掲載内容の中で特に重要なのが「リターンの設定」です。これは例えば、「1万円の出資者には○○」「5万円の出資者には△△」をお返ししますという「出資メニュー」と考えればわかりやすいでしょう。低額のメニューを用意して幅広い人々から出資を募るのか、リターンを魅力的にするかわりに高額メニューを充実してコアなニーズに訴えるのか等、資金調達の多寡はこの設定の巧拙に拠るところが大きいです。

購入型の資金の受け取りに関しては、「達成後支援型」と「即時支援型」という二つの契約タイプがあり、事業者によってはどちらか一つしか対応していないため注意が必要です。

「達成後支援型」では期限までに集まったお金が目標金額に達していないと、その時点で集まっているお金も手にすることはできません。「目標金額を達成後」に支援するという意味が込められており、安易な資金集めや詐欺などを排除するためのルールと言えます。一方、「即時支援型」では、期限内に目標金額に達していなくても、その時点で集まっている資金は得ることができます。

資金を受け取る際に支払う手数料は1章で触れた通り17%~20%が一般的ですが、純粋に資金調達コストとして考えるとかなり高いと言うこともできます。2章で触れたメリットの部分、つまりマーケティング面などの観点も併せて費用対効果を判断する必要があります。

融資型や投資型では、金融商品取引法の制約の中でプロジェクトを設計していく必要があり、購入型よりも審査は厳しくなると言えます。利用するためのステップやフローなども異なるため、まずは前述の事業者等に相談すると良いでしょう。

また、購入型や投資型では、アイデアを公開する形になりますので、特許など知財管理面での注意が必要です。

どの程度の資金を調達できるのかも気になるところだと思いますが、購入型では数十万~数百万円のプロジェクトが多いようです。高額案件としては、UNEEDZONE.jpというサイトで人気ゲームのアニメ化というプロジェクトが1億円程度の資金を集めた事例や、Ready For?で約3,600万円を集めた医療用飛行機購入プロジェクト、Makuakeで2,700万円超を集めた3Dプリンター開発の事例などが話題になりました。

クラウドファンディングのWebサイトでは、プロジェクトとしては終了していても情報を閲覧することはできますので、具体的な計画時にはジャンルが近いプロジェクトを探してアピール内容の参考にされると良いでしょう。

繰り返しになりますが、クラウドファンディングは中小企業の資金調達に新しい道筋を開くものではありますが、資金調達コストだけで考えると割高であることは否めません。その活用には、資金調達だけでなく、付随するメリット面も併せて検討することが重要と言えます。